司法書士による債務整理 × ファイナンシャルプランナーによる家計の健全化

生活再建型 債務整理

| いままで本当によく頑張ってこられましたね。 これからは私達と一緒に借金の返済について 考えて行きましょう。 私たちは全力であなたをサポートします。 |

|

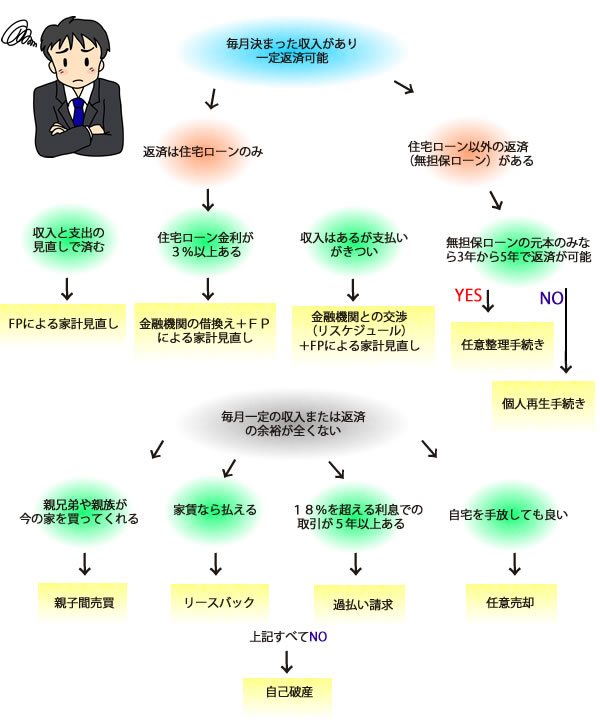

あなたのパターンはどれでしょう

債務整理の本当の目的

債務整理は借金整理ではありません。借金0や、過払い金を取り返すことが目的ではありません。

借金が多額になってしまった原因、支出のほうが収入より多いことがもともとの問題です。

収入 ≪ 支出

この状態を解決しないと、本当に債務を整理したことにはなりません。

たとえ「自己破産手続き」や「小規模個人再生手続き」をしたとして、

借金ゼロからのスタートでも、収入より支出が上回ればすぐにマイナスの状態になります。

「過払い金の回収」も、一時的には入金があるので生活再建できたかのように見えますが、

時間が経てばマイナス状態になることは目に見えています。

つまり生活自体を収入の範囲内で支出をおさめられる様にしないと本当の意味の債務整理とならないのです。

収入 ≫ 支出

となることが本当の借金問題の解決です。

家計の見直し

そのため私達の事務所では家計の見直しから入ります。

具体的には家計簿をつけて頂き、なんとなくわかっているような家計を客観的に見るようにします。

すると削るべき支出と削られない支出、注意すべき支出等がわかってきます。

その1~2ヶ月で家計を把握してもらい、

債務の状況を調査し、ゆっくりと方針を決めていきます。

あせって、急いで方針を決めることはいたしません。数ヶ月であれば債権者も待ってもらえます。

また、借金の支払いは一時停止しますので、すこしずつでもお金がたまります。なにより依頼者の方の気持ちを一番に考えますので、

その間色んなお話をし、依頼者の方にとってどの方法が一番適しているか、その方法で依頼者の方が納得するかを優先します。

この時間をかけた状況把握が一番大切だと私達の事務所は考えています。

状況把握せず任意整理で月々支払えそうな金額で安易に和解してしまうと、決着は早いのですが、ゆくゆく支払いに困ったり、破産を進めても依頼者の方の思いと異なったり、いつまでも後悔をし続けないといけないかもしれません。

自宅を手放さない

住宅を売らないで済む方法を最後まで考える、これは私達の事務所の方針の大きな柱です。なぜなら、自宅を手放さない方が、依頼者の方の債務整理へのやる気を持続させることができるからです。もちろん、最終的に自宅を手放さないといけなくなることもあります。

自宅を手放さないことで、

・現在の環境を大きく変えることなく、債務整理手続(借金の返済)を集中的に進めることができる

・子供の学区の心配をしなくていい。

・親兄弟、親戚近所に引越しの理由を伝える必要がない。

・引越しという労力、それに付帯する様々な手続(電気水道ガス、荷物をまとめる、引越し屋を手配する、各種役所手続、ゴミの扱いの変更、各種保険手続)をしなくてすむ。

といったメリットがあります。このメリットは決して小さくないため、私達の事務所では、最後の最後まで、自宅を手放さない方法を検討します。

費用の原則分割払い

私達の事務所への報酬費用の支払い方法は分割払いです。相談に来られる方は通常、真面目に生活をしても、なおかつ収入の範囲では返済ができなくなる状態です。しかし、司法書士からの受任通知によって、債権者からの催促は一切止まります。そして依頼者の方の、債権者への支払いもストップします。ストップすることで債権額を確定し、家計の見直しをし、債務整理の方針を定めます。

債権者への支払いをストップすることで、支払いに回していたお金が家計に残ります。その家計に残ったお金を私達の事務所の報酬へ充てたり、貯まった金額により債権者への一括弁済資金、頭金にしたりします。ですので、当事務所の処理にはそれなりの時間がかかりますし、費用は原則分割払いとなるのです。

債務整理(借金整理)の具体例

自己破産

破産とは・・・人生の再スタートです。マイナスの財産をなくす代わりに、プラスの財産も無くなるといったものです。ですが、多くの方が誤解をし、様々なうわさが飛び交っています。しっかりと理解し、判断しましょう。周囲に知られることはありません。デメリットはよくよく見ればそう多くありません。

メリット

・債権者からの請求が止まる

債権者からの請求の電話は精神的に苦痛です。請求が止まることで開放されます。

・借金(債務)がゼロになります。

他の任意整理や個人再生では、数年にわたり毎月一定額の支払いを継続しないといけません。支払期間が長期に渡ると、怪我や病気、リストラや様々なハプニングにより、支払いが困難になるというリスクがあります。

・最大のメリットは破産であれば上記毎月一定額の支払いから開放され、将来の自分ために、自分の家族のために貯めたり使ったりできます。なにより支払うべき債務がないという心理的な負担がありません。

・ゼロからのスタート、人生のリセットと前向きに考えましょう。

デメリット

・官報に掲載される

国の発行する法令公布の機関紙に掲載されます。しかしそもそも官報を読んでいる人はほとんどいません。

・連帯保証人に請求が行く

債務者が破産すると、債権者は連帯保証人に対して請求することができます。連帯保証人の対策を同時に考えなくてはなりません。

・一部財産を失う

破産だからといってすべての財産を没収されるわけではありません。原則7年以上経過した車、テレビやエアコン、3ヶ月程度の生活費は手元においておくことができます。

・不動産を失う

不動産は原則売却し、現金を各債権者へ配ることとなります。

・資格制限がある

会社役員、警備員、保険代理店、古物商、質屋、弁護士、司法書士、税理士、宅建主任者などはなれません。しかし免責後は再度就くことができます。

・いわゆるブラックリストに載る

各信用情報機関に「要注意貸出先」として掲載されます。一般的には7年と言われています。その間ローンは組めません。現金生活を余儀なくされます。ただし、よく考えてみて下さい。ローンと言う名の借金によって今までの生活が苦しかったわけですから、今後は積極的に借りない生活をしましょう。そして借りないのであれば、ブラックリストに載ることは生活に全く影響がありません。

よくあるうわさや誤解

・戸籍に載る

戸籍にも、住民票にも載ることはありません。

・会社や学校、身内の人などに知られてしまう

知られることはありません。逆に他人の破産情報を知ることもできません。

・選挙権が無くなる

選挙権が無くなることはありません。

・家を借りられない

普通の生活が可能ですから、借りられます。

・旅行に行けない

手続が全て終われば旅行も可能です。

・キャッシュカードが持てない

ローンを組んだり、クレジットカードを持つことはできませんが、通帳やキャッシュカードは通常通り作ることができます。

・手紙が勝手に見られてしまう

管財事件にならなければ見られることもありません。

・就職活動が制限される

自己破産により再就職に不利なことはありません。自己破産情報を採用側が知っていることはほとんど無いからです。また、子どもや親が就職で不利益を受けることもありません。

個人再生

個人再生とは、住宅ローンを支払いながら、その他の債務を80%カットできるという法律です。主に住宅ローンのある人が対象でしたが、住宅ローンのない人でもケースにより利用することができます。自己破産にどうしても抵抗のある人にもおすすめできる手続です。

メリット

・住宅を残すことができる

この手続最大のメリットです。住宅を手放さなくて済むため、生活環境を変えず、子供の学校も変わること無く、周り近所に知られることもありません。

・債権者からの請求が止まる

債権者からの請求の電話は精神的に苦痛です。請求が止まることで開放されます。

・住宅ローン以外の借金を大幅に減額することができる

自宅を守りたい人にはうってつけの制度といえるでしょう。住宅ローンが滞る理由の多くが、他からの無担保での借入です。住宅ローン以外の無担保ローンを80%カットし、3年から5年を目処に支払うことで無担保ローンはもう支払わなくて良くなります。あとは住宅ローンのみ支払っていくことになります。

・自己破産の際の資格制限がない

自己破産をすると就けない仕事がありましたが、個人再生の場合ありません。

・自己破産の際の免責不許可事由があっても利用できる

自己破産の際は免責不許可事由があると利用できませんでしたが、個人再生の場合利用できます。

デメリット

・利用の要件が厳しい

自宅を手放さず、他の借金を大幅に減縮できるため、要件が厳しくなっています。具体的には債務圧縮後、きちんと生活出来るだけの収入があるかどうかがポイントとなります。

・官報に掲載される

国の発行する法令公布の機関紙に掲載されます。しかしそもそも官報を読んでいる人はほとんどいません。

・連帯保証人に請求が行く

債務者が個人再生手続きをすると、債権者は連帯保証人に対して請求することができます。連帯保証人の対策を同時に考えなくてはなりません。

・いわゆるブラックリストに載る

各信用情報機関に「要注意貸出先」として掲載されます。一般的には7年と言われています。その間ローンは組めません。現金生活を余儀なくされます。ただし、よく考えてみて下さい。ローンと言う名の借金によって今までの生活が苦しかったわけですから、今後は積極的に借りない生活をしましょう。そして借りないのであれば、ブラックリストに載ることは生活に全く影響がありません。

任意整理

裁判所を通さずに、司法書士が直接債権者と交渉します。取立てもすぐに止まります。債権者への支払いもストップし、すぐさま生活の状況を把握します。取引履歴に基づき引直計算をします。過払であれば請求し、減額後、残債務があれば債権者に対していくらなら払えるかを詳細に検討し、債権者と支払い方法について和解交渉に入ります。和解が成立すれば和解内容のとおりに支払っていくこととなります。

裁判所を通さないので柔軟な対応が可能です。債権者によっては支払い方法を10年にしたり、親族からの援助を利用したり、一部の債権者を除くことも可能です。この柔軟性こそ任意整理の真の利点といえるでしょう。

メリット

・債権者からの請求が止まる

債権者からの請求の電話は精神的に苦痛です。請求が止まることで開放されます。

・自己破産の際の資格制限がない

自己破産をすると就けない仕事がありましたが、任意整理の場合ありません。

・将来利息はカットされる

元金のみを分割弁済します。この点だけでもそのまま支払い続けるより、完済がはるかに早くなり、依頼するメリットがでます。

デメリット

・自己破産や個人再生と比較すると債務を大幅に減額できない

ケースにもよりますが、取引履歴が浅いと減額効果はあまり期待出来ません。但し将来利息カットという大きなメリットもあります。

・いわゆるブラックリストに載る

各信用情報機関に「要注意貸出先」として掲載されます。一般的には7年と言われています。その間ローンは組めません。現金生活を余儀なくされます。ただし、よく考えてみて下さい。ローンと言う名の借金によって今までの生活が苦しかったわけですから、今後は積極的に借りない生活をしましょう。そして借りないのであれば、ブラックリストに載ることは生活に全く影響がありません。

住宅ローン相談

当事務所へ債務整理で相談に来られる際、依頼者のほとんどは住宅ローンのやりくりで苦しんでいらっしゃいます。

住宅ローンの支払い困難事例は早いうちにご相談いただければ、様々な手を打つことが出来ます。

ファイナンシャルプランナー兼司法書士が一緒に依頼者の生活を見直しながら、住宅ローンについて考えます。

少し苦しいな…と思ったら、迷わず早いうちに無料相談をご利用ください。

この「相談」は非常に「前向きなもの」だと私達は考えています。借金の問題は虫歯と一緒で、放っておいても良くなることはありません。支出が収入を上回っているからです。この循環を断ち切らないと、決して良くなることはないのです。あぶないのはわかっているけれど、自分ではどうしようもない。どこからどう手を付けていいのかわからない。そのとおりだと思います。

客観的な第三者の目が必要なのです。それもお金の流れの分る第三者、法的な処理もできる第三者である必要があります。

ファイナンシャルプランナーによる家計見直しのポイント

家計の見直しにはいくつかのポイントがあります。

大きな支出の見直し(固定費の支出)

保険

保険は実は大きな買い物です。月額に直すことで一見負担が少なそうですが、ものにより数百万円する商品を買っている場合があります。特に普通の人は入り過ぎの傾向にあり、必要最低保証額を上回る保険へ入っています。本当に必要な保険なのか、将来の資金設計に無理がないか、検討しましょう。

保険の見直しは家計を改善する上で最も難しく、かつ、効果が大きいです。

自動車

自動車の保有には多額のお金がかかります。購入には自動車取得税、維持には保険、駐車場、ガソリン、車検などです。週末のみ乗るような車の持ち方なら、手放すことを視野に検討してみてください。

住宅ローン

真っ先に検討するのが借換えです。金利が4%以上あるなら、是非検討してみてください。それでも支払いが苦しい場合、金融機関に交渉し、リスケジュールを組むことをおすすめします。具体的には支払期間を伸ばしてもらい、月々の支払を減らします。完済の期日は伸びますが、負担は減ります。

小さな支出の見直し

光熱費

こまめに見直しましょう。

教育費

子供の習い事について、時々習わせ過ぎの家庭があります。ほんとうに必要な習い事かどうか再検討してみてください。

通信費

最近の家計に携帯電話の通信料は、大きく影響してきています。特にスマホにすると金額が跳ね上がりますので、家族全員が必要かどうか、PHSの導入も含め、検討が必要です。

やめるべき支出

タバコ

一箱400円として、1日1箱吸うと1年で14万6千円。5年で73万円、10年で146万円になります。二箱ならその倍です。1ヶ月としても12000円になり、大幅な支出減が達成出来ます。

お酒

1日400円とすると、タバコと同じになります。

家計の見直しというと、つい、目の前の「やりくり」に目を奪われますが、注意が必要です。というのも、焦るあまり多少無理した節約をしてしまうことがあるからです。節約しても続かなければ意味がありません。3ヶ月したら疲れて元の生活というのであれば、やる意味がありません。ダイエットのリバウンドと一緒です。あくまで長い目でみて、持続可能なスリムな家計を目指すべきです。

そして、これから先の長い人生、本当に何があるかわかりません。予測できる支出は準備もできますが、病気や怪我、親族の不幸など、突発的な出来事に耐えられる余裕が必要です。ですから、収入と支出があり、支払いをした後にも、なお、余る、つまり貯金のできる家計にしておくことが必要です。ぎりぎりの生活は本当に続きません。ちょっとしたことでほころびが出ます。

ご依頼の流れ

まずは無料相談をご利用下さい。

ご用意頂く書類等

・分かる範囲での債権者名、いつからの取引か、借入額、保証人の有無

・家計の収支(分かる範囲で構いません。給料明細や源泉徴収票などがあると話がしやすいです)

・家族構成

はじめにご相談をお受けいたします。初めての方はわからないことだらけかもしれません。まず当事務所のモットーである聞き取りに時間を費やします。

しっかり、じっくり、ゆっくり、丁寧に依頼者さまのお話しをお伺いいたします。

90分程度時間をかけ、まず借入の状況をお聴きします。その後、収入と支出をお聴きします。当事務所には司法書士兼ファイナンシャルプランナーがいますから、ファイナンシャルプランナーの立場からお金の流れが悪くなった原因を探っていきます。

↓

現在の状況を元にメリットデメリットをわかりやすくご説明いたします

かならずしも思い描いているものが最良とも限りません。依頼者の方の思いと、現実に、ずれが生じることもあります。

状況を把握し、専門家ならではのアドバイスをさせて頂きます。上記アドバイスに基づき、ご検討下さい。この段階では無料です。

↓

ご検討頂き、正式依頼となれば着手致します。具体的には各債権者へ受任通知を送ります。この段階で債権者からの請求はストップします。債権者への支払いも一時的に止めます。

当事務所への費用は「原則分割支払い」です。というのが、当事務所の目的が「生活再建」にありますから、少なくとも1ヶ月に1回、当事務所へ来て頂いて、家計の状況を把握します。受任をすると債権者への支払いはストップします。債権者への支払いをストップすると多少の余ったお金ができます。その余ったお金を持参して頂いて、報酬の一部に当てたり、たまった所で、ある1社に一括で支払って、弁済計画を楽にしたりします。ですから手続には時間がかかります。少なくとも3ヶ月、通常で半年から1年かかります。ですが、当事務所は粘り強く依頼者の方が「生活再建」できるまでお付き合いします。

↓

受任通知送付先より約1ヶ月を目処に各債権者から「債権届」が届きます。

↓

債権届を元に債権を確定させ、破産・個人再生・任意整理手続きに入ります。

↓

① 破産手続きであれば書類作成し、裁判所へ提出します。提出後は破産審尋と免責審尋が有り、原則2回裁判所へ出頭することとなります。

② 個人再生手続きであれば書類作成し、裁判所へ提出します。提出後は債務者審尋手続で1回裁判所へ出頭することとなります。

③ 任意整理手続であれば、いくらなら支払えるかを把握し、各債権者へこういった条件で支払っていきたいといった交渉を重ねます。すべての債権者と交渉が成立すれば手続きは終了になります。

↓

完了

手続を完了しますとご連絡差し上げます。個人再生手続き、任意整理手続であれば、決められた期日までに、決められた金額を振り込みます。以後は生活再建のために学んだ事を活かしつつ、生活して行きましょう。